みなさんこんにちは~ ピヨンヌです。

今回は、不動産所得がある場合の確定申告方法についてお話したいと思います。

特に、私が青色申告を選択しているのでそこに焦点を当てて、必要書類の作成方法などをご紹介したいと思います。

私の周りだと、事業規模になって税理士を雇っている方もいますが、基本的には会計のフリーソフトなどで対応している方が多いでしょうか。

でも、私はエクセルで自前で作成してしています。意外と簡単にできますので、その方法までお話したいと思います。

なお、海外赴任時の不動産所得の確定申告方法については、以下の記事をご参照ください。

青色申告と白色申告で迷いませんか?

初めて自分のマイホームを賃貸に出した時、その翌年に確定申告する方法を青色申告にしようと事前に整理されている方は非常に少ないのではないかと思います。

実際に、私も初めて不動産を賃貸に出した時はそんなこと考えてもいませんでした。まぁ、確定申告はする必要があるだろうけど、事業規模でもないから青色の必要はないと思っていましたしね。

しかし、不動産を賃貸に出したのが1月だったので、ちょうど前年の確定申告書類を作成している時に青色にした方がメリットがあると感じ、その確定申告時に次年度の青色申告申請書類も一緒に税務署に提出することにしました。

私のまわりには、国内転勤で自宅を賃貸に出している人が多くいますが、実際に確定申告していない方が結構多くいらっしゃいます。そういう方にもよくお話ししますが、マイナンバーが普及するにつれて国もよりしっかりと個人の収入を管理していくでしょうから、少額だと言っても適切に納税されることをお勧めします(ちなみに、私は国税庁の回し者ではありませんからねw)

確定申告をしていない方に話を聞いてみると、勘違いされて確定申告していない方が多いんです。「不動産賃料とローンの支払いがほとんどトントンだから収入はないので申告しても一緒だ」と言うんですよね。そうです、ローン支払いのうち、元金返済分は経費に該当しないことを認識していない方が多くいるんです。

まぁ、申告していない多くの方が同様に認識されていない「減価償却費」を考慮すれば、必要経費の金額も増えるので収入と近しいレベルまで経費も増えるとは思いますが、海外赴任していて自宅を賃貸に出しているまわりの方でも不動産所得を0円まで減らせる方はそこまで多くはいらっしゃらないので、普通に考えれば多少所得が発生して納税の義務がある場合が多いのではないかと思います。まぁ、数万円程度のレベルだとは思いますが、それでも脱税には変わりないですからね。

なので、少しでも適切に納税額を減らすために、私は青色申告を強くお勧めしています。

手続きが面倒だと思っているかたも多いとは思いますが、はっきり言って事業規模ではない青色申告は白色申告と比較して大きな手間はないですよ。

2014年以降、個人で事業や不動産貸付等を行う全ての者は、白色申告であっても所得金額にかかわらず記帳と帳簿・書類の保存が必要になりました。つまり、青色申告ではなくても帳簿を作成しなければいけません。また、白色申告は複式簿記の作成は必要ありませんが、これは事業規模ではない青色申告も同様に単式簿記で対応が可能です。

これをみると白色申告のメリットなど、私には何もないように思えました。そして、青色申告をすることによって自分の知識も増やしたいと思ったので、迷わず青色申告を選びましたね。

青色申告の10万円の所得控除が使用可能になると、結構所得を減らすことができると思いますよ。

スポンサーリンク

青色申告の必要書類の作成方法 エクセルで簡単に作成できます

私が青色申告で作成している書類は以下4つです。

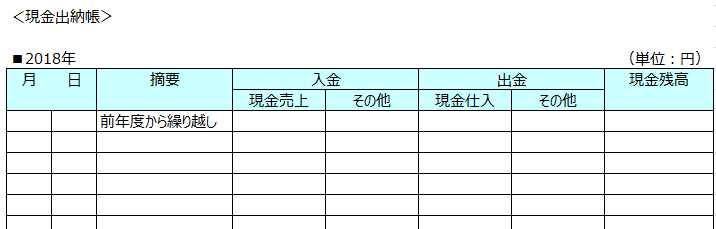

・現金出納帳

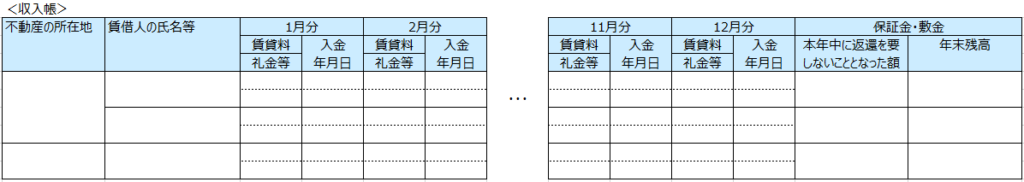

・収入帳

・経費帳

・固定資産台帳

すごく簡単な書類ばかりです。

まず、単式簿記でいいので、この現金出納帳を記載しておけば単式簿記の要件を満たすことになります。この現金出納帳はただのお金の流れなので、入金及び出金があったらここに記載していけばいいだけですね。

次に、収入帳についてです。出納帳は収入サイドだけですので、不動産賃料、礼金、敷金、更新料等を漏れなく記載しれあれば問題ありません。4つの書類の中で、一番簡単だと思います。

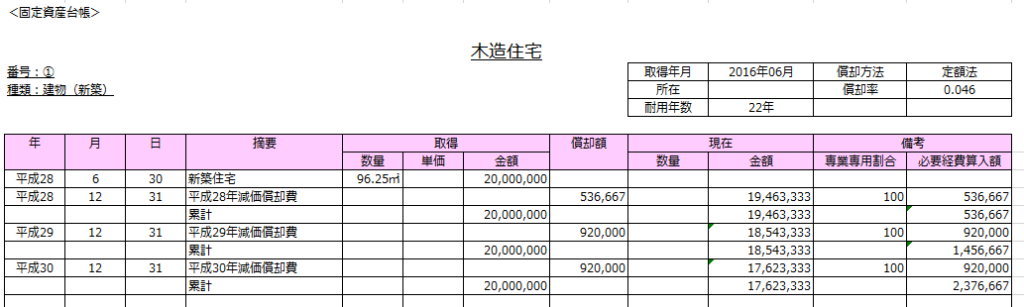

固定資産台帳については、以下のフォームで作成しています。これは、建物の固定資産台帳をピックアップしたものですが、他の設備なども償却率や耐用年数が異なるため、1つ1つ作成します。住宅購入後に設置した備え付けの食器棚やエアコンなど、高額な設備はそれぞれ下記フォームを作成して管理していますね。

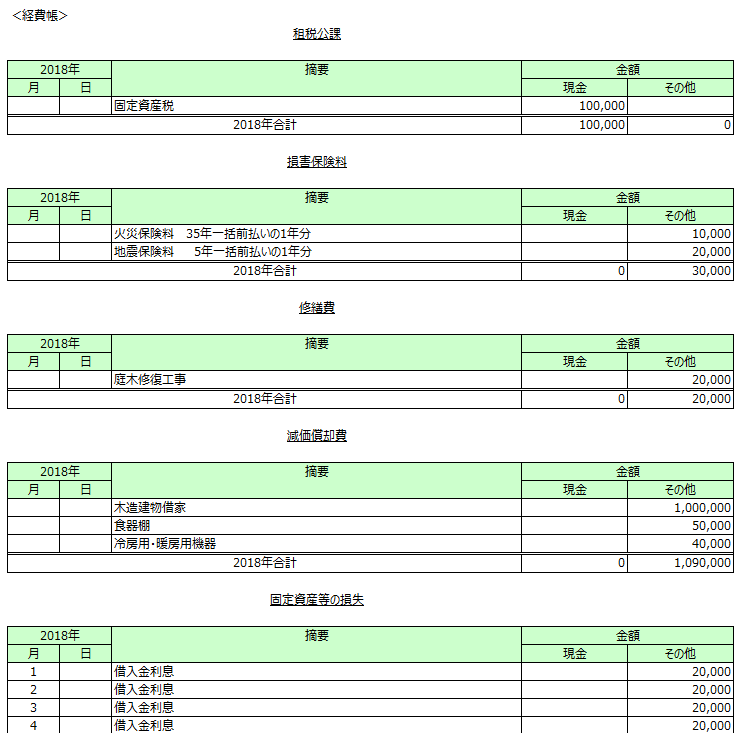

最後に経費帳を作成します。実は、私はこれが一番作業として大変でした。この作業に慣れていないと、どの経費項目にその費用を計上していいかなかなかわからないですよね。私もはじめの年は苦労しましたが、一度要領をつかんでしまえば、翌年以降ほとんど迷わずにできますので、心配しないでください。

基本的には、国税庁の確定申告書類作成コーナーで出てくる項目ごとに費用を整理しておくと簡単に作成できると思います。

そして、以下の左項目に該当する費用をそれぞれ入力すればいいと思います。

| 租税公課 | 固定資産税 |

| 損害保険料 | 火災保険、地震保険 |

| 修繕費 | 建物、設備の修理費 |

| 減価償却費 | 建物、設備の減価償却費 |

| 借入金利子 | 住宅ローンの利息支払い |

| その他経費 | 新聞購入費、不動産管理手数料、携帯電話代、消耗品代、ローン保証料 等 |

これで、青色申告に必要な書類は全て作成できると思いますので、この作成した書類と領収書や請求書を7年間保存しておいてください。

参考までに、私の作成順序をお話しておきます。私は、一番作成が簡単なのでまず収入帳を作成します。その後、経費帳の項目にもなる減価償却費を計算するために固定資産台帳を作成します。

これにより、減価償却費が判明しますので、それ以外に銀行通帳、クレジットカード明細書、不動産管理会社からの請求書、その他住宅購入時の書類から前払いした保険料やローン保証料などを計算して経費帳を作成していきます。データさえそろっていれば1日で出来る作業だと思いますが、なかなかデータをサッと揃えられないため、普段からしっかりと整理しておくと楽かもしれませんね。

スポンサーリンク

まとめ

というわけで、今回は青色申告書類を自前で作成する方法についてお話しました。結構簡単にできそうな気がしませんか?

実際にやってみると意外と簡単ですし、会計ソフトをわざわざ購入しなくても十分だと思いますよ。そして、2年目以降は格段に作業が楽になりますから、自分でやってみようという方の背中は押したいと思います。

そして、次の住宅関連のテーマは哲学的な話にします。笑

以前から、小出しにはしていますが、「サラリーマンが住宅を購入する」すなわち「サラリーマンが住宅ローンを組む」という行為のメリットについてです。お楽しみに~

スポンサーリンク

この記事へのコメントはありません。