みなさんこんにちは~ ピヨンヌです。

近頃、ロンドンに住みながら日本の不動産関連の話を再度まとめていましたが、ちょうど今月日本の税務署向けに不動産所得の確定申告をしましたので、その記事をまとめたいと思います。

別途記事にしている「海外赴任時におけるマイホーム貸し出し方法」については、以下のリンクをご参照ください。

まずは不動産収入と経費を計算しましょう

確定申告をするために必要なデータは、大きく分けて2つしかありません。不動産業における収入と経費が計算できれば、あとは差額が収入となるだけですね。

まずは、簡単に計算できる不動産収入金額を計算しましょう。不動産収入金額には、基本的に賃料と礼金・更新料以外にありませんので、こちらの計算はあっという間に終わると思います。むしろ問題は経費の計算ですね。

※経費の計算方法や、そもそも経費に入れるべき項目、青色申告の方法については別途記事を作成しますので、そちらをご覧ください。

経費については、大きく分けると以下の項目が存在します。

| 租税公課 | 固定資産税 |

| 損害保険料 | 火災保険、地震保険 |

| 修繕費 | 建物、設備の修理費 |

| 減価償却費 | 建物、設備の減価償却費 |

| 借入金利子 | 住宅ローンの利息支払い |

| その他経費 | 不動産管理手数料 等 |

この中で、おそらく一番大きな経費項目となるのは減価償却費だと思います。実際に私の確定申告でも減価償却費が全必要経費の半分を占めていますので、こちらの計算はしっかりとすべきですね。マンションと戸建てでは減価償却期間(木造戸建22年、鉄筋コンクリートマンション47年)が大きく異なりますが、木造住宅は建物に含まれない土地の価格が相対的に高いので、建物自体の価格は低いのですが償却期間が短く、マンションは土地価格がマンション建物価格に含まれていますが償却期間が長いので、あまり減価償却費用に関して戸建て・マンションのどちらがいいとかはないと思います。

また、住宅ローンの残債が大きい方や、比較的高い利率でローンを借りている方は、借入金利息が大きくなってくると思います。そして、不動産管理会社に支払う管理手数料や固定資産税もソコソコしますので、これらが次に大きな支出となるでしょうか。

一方、修繕費は修理しない限り発生しませんし、損害保険料は長期火災保険や長期地震保険の前払い保険料の当年度分を支払っている場合が多いので、そこまで大きな金額にはなりません。

最後にその他費用ですが、ここは不動産関連業務で必要だった経費を計算すれば問題ありません。基本的には、既に上述した不動産管理手数料が大半を占めますが、私の場合は日本に居た際の新聞購読費や住宅ローン前払い保証料の当年度分を費用として計上しています。

私は、事業規模ではない青色申告者なので、これ以外に10万円の青色申告特別控除額を収入から差し引けるのですが、今年度については住宅を貸していない期間があり、収入が少ない結果として青色申告は赤字でしたので、翌年度の所得から控除できる負債が残りました。まぁ、次年度に向けては喜んでいいのですが、今年度マイナスだったことは残念ですね。。。苦笑

尚、参考までに不動産所得金額が赤字となった場合、土地を取得するために必要だった住宅ローン利息は、残念ながら来年度には損失として繰り越せませんので、そちらはご注意ください。

スポンサーリンク

確定申告書作成時の源泉税入力方法

2017年分から青色申告をしていたのですが、今回一番戸惑ったポイントは海外赴任時に不動産賃料から源泉されている源泉税でした。

皆さん当然ご存知だとは思いますが、海外赴任時に日本国内で不動産賃料を得た場合、借主は私たち非居住者に対して賃料を支払う際、20.42%の税率で所得税等を源泉徴収しなければならない税制度がありますよね。このため、海外赴任時は賃料の79.58%はリロケーション会社を経由して受け取ることができますが、この源泉税の20.42%は最初から差し引かれて受け取りができない仕組みになっています。

つまり、確定申告することによって不動産所得を適切に申告し、本来支払う必要がない税金を還付してもらう必要があるんです。

仮に、月20万円の賃料で年間240万円の収入があったとしても、経費が200万円かかっていれば差額の40万円が不動産所得となり、これにそれぞれの方の適用税率を賭けたものが不動産所得における支払う税金となります。源泉税が240万円×0.2042=約49万円徴収されていますが、そもそも不動産所得が40万円しかないので、税金を必要以上に多く収めていることは容易にわかりますね。仮に税率が20%だとしても40万円×0.2=8万円しか支払う必要はないので、この場合でも49万円-8万円=41万円の税還付が受けられるはずです。

当然申告されている方が多いと思いますが、申告が漏れていると還付はされませんのでしっかりと対応されることをお勧めします。私はせっかちなタイプなので、国外退去時に父親を納税管理人に設定して毎年確定申告をしていく予定ですが、確定申告は過去5年分を遡って申告することができるので、駐在期間を終えられてから申告されている方も多いようです。

しかし、この源泉税を確定申告時にどの項目に入力するかってご存知でしたか?

これって海外で確定申告しないと知らないとこですよね。私も結構ネットサーフィンをしましたが、なかなか入力方法を説明してくれているものがなかったので大変苦労しました。なので、ここで簡単に国税庁の確定申告書作成コーナーで確定申告書類を作成する際に、どのように源泉税を入力するかを記載しておきます。

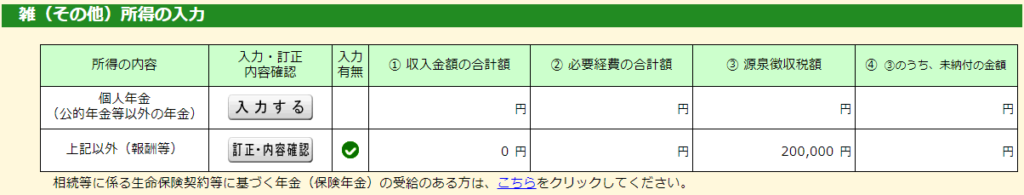

まず、確定申告書作成コーナーの収入金額・所得金額の入力時にある項目で、「雑所得」の「その他」を入力します。

入力欄のイメージは以下の通りですね。ここの「上記以外(報酬等)」をクリックします。

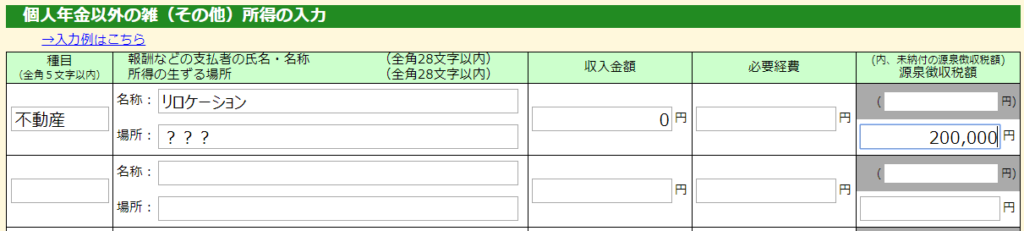

そうすると、以下の入力欄が現れるので、種目に不動産、リロケーション会社情報と源泉税徴収額を入力すれば大丈夫です。

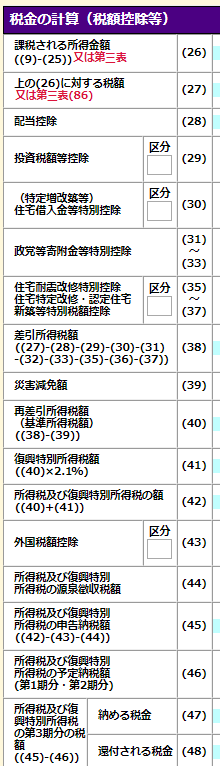

そうすると、確定申告書類の「(45)所得税及び復興特別、所得税の申告納税額((42)-(43)-(44))」がマイナスで表示されるので、税還付されることがここで確認できると思います。

スポンサーリンク

まとめ

というわけで、今回は海外赴任中の不動産収入における確定申告の方法についてまとめました。

自分でやってみると勉強になるので、リロケーション会社にお任せしないで対応してみるのもいいのではないかと思います。お金の流れもすごくよく分かりますからね。

また、国税庁の確定申告書類作成コーナーにおける源泉税の入力方法については私も相当迷いましたので、これを参考にして頂ければと思います。

なお、次回はちょっと順番が逆になってしまいますが、確定申告における青色申告の方法やメリットについてお話したいと思います。

スポンサーリンク

はじめまして。

正に還付申告手続きでの申告書作成の際、源泉徴収された税金をどこに入力するかわからずネットを彷徨っておりましたので、

こちらの記事を拝見でき大変助かりました。

ありがとうございました!

こんにちは。

私も初めての確定申告で、源泉税をどこに記載するのか迷っているところでした。確定申告で源泉税を還付出来るという記載を載せた記事は沢山ありましたが、具体的な記入場所まで説明されている記事がなかなか無く困っていました。

助かりました。ありがとうございました。

はじめまして。

私もまさしく同じ状況で、源泉徴収をどこに入力するのかこんなにピンポイントに教えてくださってるサイトがほかに無かったので大変助かりました!

普段全くコメントとかしないんですが、嬉しくて思わず書き込んでしまいました。

本当に本当にありがとうごさいます!!!

はじめまして! 法人に貸したのは初めてだったため

戻ることがあります とか 戻る手続きができます。

の言葉しか見つからず困っていました。

ほんとに戻ってくるよねとあきらめかけた時、こちらのサイトにたどりつきました。

とても助かりました!ありがとうございます